*本ページはプロモーションが含まれています。

FIRE(経済的独立と早期リタイア)を目指す前に知っておきたいこと〜利回りと複利効果

✅ 銀行に預けるのと投資に回すのとどれくらい利息が違うの?

✅ 世の中の利回りの全体像を知りたい。

前半でお答えします。

✅ 複利効果を得るには?

✅ このまま全資産を銀行に預けておいて大丈夫?

後半でお答えします。

■ 銀行預金と投資信託の利回り比較

メガバンク・普通預金(みずほ銀行など)

0.001%

例:1000万円 → 利息100円(年)

メガバンク・定期預金(みずほ銀行など)

0.002%

例:1000万円 → 利息200円(年)

一般財形貯蓄(ろうきんなど)

0.015%

例:1000万円 → 利息1,500円(年)

楽天銀行・普通預金(マネーブリッジ適用時)

0.1%

例:1000万円 → 利息10,000円(年)

*現在は300万円までの預金まで

(超過分は0.04%)

全員口座(共済預金など。組合員限定)

1.6%

例:1000万円 → 利息160,000円(年)

投資信託(S&P500など)

3%〜7% *マイナスもあり得る

例:1000万円 → 利息300,000〜700,000円(年)

同じ普通預金でも

利回りが桁違いとなります。

楽天銀行のマネーブリッジは、

楽天証券と連携させるだけなのでノーリスク。

ただ銀行に預けっぱなしにしておくのであれば、

一手間かける価値はあるのではないでしょうか。

また、銀行に預けておくことと、

投資でリスクをとっていくのでは、

リターンに違いが出てきます。

なお、上記の一般的な

利回りを頭に入れておくと、

投資詐欺に引っかかりにくくなると思います。

投資の神様・ウォーレン・バフェットでさえ

20%程度とされます。

■ 複利効果について

年間利回りで得られた利息を、

そのまま引き出さずに

運用を続けるとどうなるのでしょうか?

メガバンクの普通預金では、

利回りが低すぎて

効果を実感できません。

たとえば、投資信託で

5%の利回りが期待できた

事例を考えます。

1000万円は、

翌年には1050万円となり

50万円が資産所得(利息)となります。

そのまま引き出さずに

運用を続けると、

1050万円の運用額が

次の年には1102.5万円。

このとき52.5万円が

資産所得(利息)となります。

当初と比べ資産所得(利息)が

52.5万円 - 50万円 = 2.5万円

増えています。

当初の運用額よりも

翌年の運用額が

上回っているためです。

このように

運用で得た収益を

再び投資することで

利息が利息を生んでいく効果を

「複利効果」と呼びます。

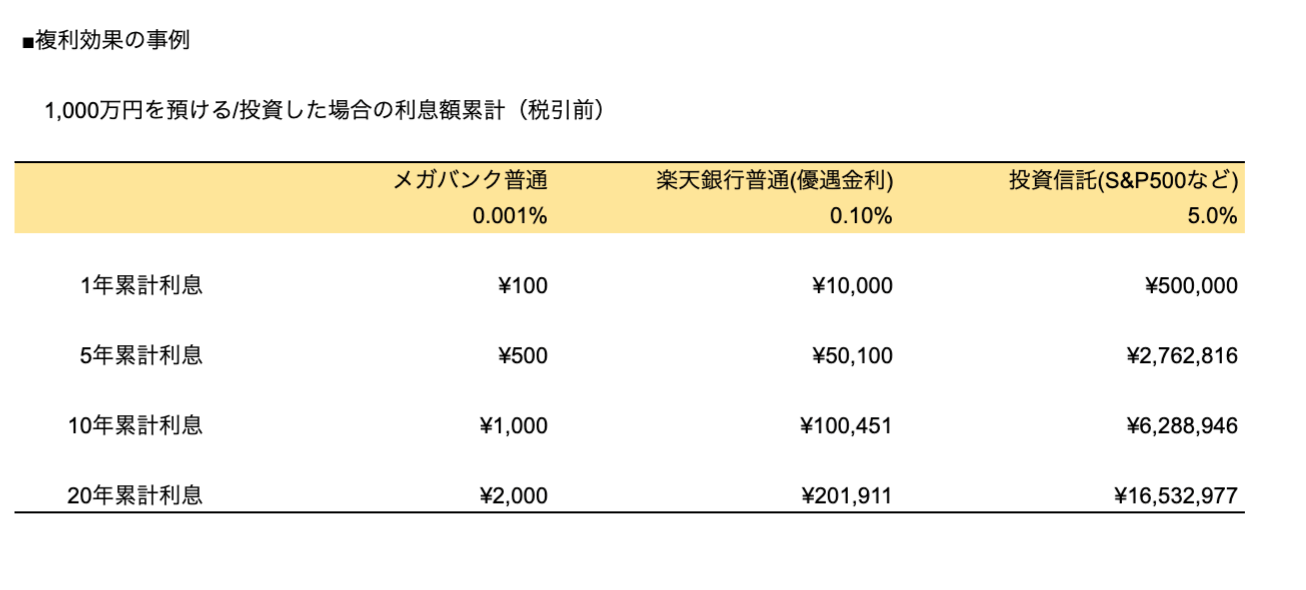

以下、

メガバンク普通預金、

楽天銀行マネーブリッジ適用時、

投資信託(利回り5%と仮定)の

複利効果による利息累計額の

シミュレーションです。

上記から、

- 利回りが低すぎると、そもそも複利効果が発生しない。

- 期間が長くなればなるほど、複利効果は大きくなる(長期で臨む必要がある)。

- 利回りが5%くらいあれば、15年間で資産が2倍ほどになる。

なお、

資産が倍になる年数を

簡単に計算するのに「72の法則」があります。

72を

利回り率で割ることで

年数を求められます。

たとえば、

利回り6%なら

72 ÷ 6 = 12年で

資産が倍になります。

さて、低金利の時代に

銀行だけに資産を預けておくことは、

資産形成という面から

難しいと改めて思いました。

以上参考になれば幸いです。

インデックス投資の結果はこちらに。